Составление отчета расчет по страховым взносам. Составление отчетов по страховым взносам во внебюджетные фонды. Обязательные части для подготовки всеми компаниями

На предприятие ООО «Аргус» обязательные страховые взносы начисляются в три внебюджетных фонда: Пенсионный (ПФР), Медицинский (ФФОМС) и Фонд социального страхования (ФСС).

Общий тариф страховых взносов:

- -в ПФР уплачивается 20 процентов.

- -в ФСС РФ - 2,9 процента;

- -в ФФОМС - 5,1 процента.

Работодатели-организации начисляют взносы на выплаты, сделанные в адрес работников в рамках трудовых договоров. К таким выплатам относится, прежде всего, заработная плата, премии по итогам работы за месяц, квартал или год, а также отпускные и компенсация за неиспользованный отпуск.

Пенсионные и медицинские взносы начисляются на выплаты в пользу физических лиц, не состоящих в штате, если такие выплаты сделаны в рамках авторских или гражданско-правовых договоров.

Взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством не начисляются на выплаты по любым гражданско-правовым договорам (в том числе по авторским и договорам подряда).

Взносы в ФСС на «травматизм» с выплат по гражданско-правовым договорам начисляются только в случае, если уплата взносов предусмотрена самим договором.

На упрощенной системе налогообложения организации в 2014-2018 годах платят только взносы в ПФР по ставке 20 процентов. По взносам в ФФОМС и ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством установлены нулевые тарифы.

Основные нормативные документы, регламентирующие порядок оформления отчетов во внебюджетные фонды.

- 1. "Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ (ред. от 28.12.2013, с изм. от 03.02.2014) (с изм. и доп., вступ. в силу с 01.01.2014). Бюджетный кодекс Российской Федерации устанавливает общие принципы бюджетного законодательства Российской Федерации, организации и функционирования бюджетной системы Российской Федерации, правовое положение субъектов бюджетных правоотношений, определяет основы бюджетного процесса и межбюджетных отношений в Российской Федерации, порядок исполнения судебных актов по обращению взыскания на средства бюджетов бюджетной системы Российской Федерации, основания и виды ответственности за нарушение бюджетного законодательства Российской Федерации.

- 2. Постановление Правительства РФ от 30 июня 2004 г. N 329 "О Министерстве финансов Российской Федерации" (с изменениями и дополнениями). Министерство финансов Российской Федерации осуществляет следующие полномочия:

- - вносит в Правительство Российской Федерации проекты федеральных законов, нормативных правовых актов Президента Российской Федерации и Правительства Российской Федерации и другие документы, по которым требуется решение Правительства Российской Федерации, по вопросам, относящимся к установленной сфере ведения Министерства и к сферам ведения подведомственных ему федеральных служб, а также проект плана работы и прогнозные показатели деятельности Министерства;

- - на основании и во исполнение Конституции Российской Федерации, федеральных конституционных законов, федеральных законов, актов Президента Российской Федерации и Правительства Российской Федерации Министерство принимает следующие нормативные правовые акты:

- - порядок формирования отчетности об исполнении федерального бюджета, бюджетов государственных внебюджетных фондов, бюджетов бюджетной системы Российской Федерации и консолидированного бюджета Российской Федерации.

- 3. Приказ МНС РФ "О мерах по обеспечению принятия и реализации решений по рассмотрению вопросов отражения в лицевых счетах налогоплательщиков денежных средств, списанных со счетных счетов налогоплательщиков, но не зачисленных на счета по учету доходов бюджетов" от 18.08.2000 № БГ-3-18/297 (ред. от 11.10.2013). Отражение в лицевом счете налогоплательщика денежных средств, списанных с его расчетного счета в уплату налога, но не зачисленных на счета по учету доходов бюджетов, не уменьшает показатель "недоимка (задолженность) по налогу", поскольку показатели "задолженность" или "недоимка" отражают состояние расчетов с бюджетом, т.е. средства, не поступившие на счета по учету доходов бюджетов.

- 4. Приказ ФНС РФ "О внесении изменения в формат предоставления налоговых деклараций бухгалтерской отчетности и иных документов, служащих основанием для исчисления и уплаты налогов и сборов в электронном виде (версия 3.00)" от 09.04.2007 № ММ-3-13/208 (с изм. от 08.10.2014) .

Отчеты по страховым взносам во внебюджетные фонды сдаются: форма-4 ФСС, форма РСВ-1 ПФР.

Для составления отчетов по страховым взносам, заполним вспомогательную таблицу 1.

Сведения для исчисления страховых взносов Таблица 1

|

Сумма, руб. |

Корреспондирующие |

||||

|

1. Начислена заработная плата за отчетный период, в том числе: |

|||||

|

Лицам 1966 года и старше |

|||||

|

Лицам 1967 года и моложе |

|||||

|

2. Начислены страховые взносы в ФСС сумм заработной платы |

|||||

|

3. Начислены страховые взносы в ФСС от НЗ и ПЗ |

|||||

|

4. Начислены страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФ РФ на выплату страховой и накопительной части трудовой пенсии, в том числе: |

|||||

|

Для лиц 1966 года и старше всего: страховая часть |

|||||

|

Для лиц 1967 года и моложе всего: страховая часть накопительная часть |

|||||

|

5. Начислены страховые взносы в ФФОМС с сумм начисленной заработной платы |

|||||

|

6. Перечислены с расчетного счета взносы в ФСС |

|||||

|

7. Перечислены с расчетного счета взносы в ПФР |

|||||

|

8. Перечислены с расчетного счета в ФФОМС |

|||||

|

9. Перечислены с расчетного счета взносы в ФСС от НС и ПЗ |

С 2017 года страховые взносы (кроме взносов «на травматизм») администрируют налоговики. Поэтому актуальный расчет по страховым взносам, который сегодня должны сдавать страхователи, утвержден ФНС (Приказ ФНС от 10.10.2016 № ММВ-7-11/551@ ).

Единый расчет по страховым взносам: форма

Бесплатно скачать бланк расчета по страховым взносам можно в системе КонсультантПлюс .

Расчет по страховым взносам-2018/2019: состав отчетности

Расчет по страховым взносам состоит из титульного листа и трех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя расчеты по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

| Кто представляет | Состав расчета по страховым взносам |

|---|---|

| Все работодатели без исключения | — титульный лист; — раздел 1; — подразделы 1.1 и 1.2 приложения № 1 к разделу 1; — раздел 3 |

| Работодатели, уплачивающие взносы по дополнительным тарифам и/или применяющие пониженные тарифы | Титульный лист; Раздел 1; Подразделы 1.1, 1.2, 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1; |

| Работодатели, понесшие расходы в связи с выплатой обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством | Титульный лист; Приложение № 3 к разделу 1; — раздел 3 |

Единый расчет по страховым взносам-2018/2019: порядок заполнения

Подробный порядок заполнения расчета по страховым взносам вы найдете в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@ . Мы же остановимся на общих требованиях к заполнению этого расчета:

- при заполнении расчета нужно использовать чернила черного/фиолетового/синего цвета;

- текстовые поля заполняются печатными заглавными буквами. Если расчет будет подготовлен на компьютере, а затем распечатан, то при заполнении расчета необходимо использовать шрифт Courier New 16-18 пунктов;

- страницы расчета должны иметь сквозную нумерацию, начиная с титульного листа. Номер страницы записывается следующим образом: например, «001» — для первой страницы, «025» — для двадцать пятой;

- поля заполняются слева направо, начиная с крайнего левого знакоместа;

- стоимостные показатели отражаются в рублях и копейках;

- при отсутствии какого-либо количественного/суммового показателя в соответствующем поле ставится «0», в остальных случаях проставляется прочерк.

При заполнении расчета и его подготовке к сдаче под запретом:

- исправление ошибок в расчете при помощи корректирующего или аналогичного средства;

- двусторонняя печать расчета;

- скрепление листов, приводящих к порче расчета.

Коды в едином расчете по страховым взносам

Практически любая отчетность содержит в себе закодированную информацию. Например, код отчетного/налогового периода. И, как показывает практика, у бухгалтеров проставление тех или иных кодов вызывает затруднения. Поэтому кодам, указываемым в едином расчете по страховым взносам, мы посвятили .

Единый расчет: отчетный и расчетный периоды

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным периодом - календарный год (ст. 423 НК РФ).

Сроки представления единого расчета по страховым взносам

Представить расчет нужно не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ).

В 2019 году расчет необходимо представить в следующие сроки:

В каком виде представлять единый расчет по страховым взносам в 2019 году

Работодатели, у которых среднесписочная численность физлиц, в пользу которых производились выплаты, за предшествующий отчетный/расчетный период превышает 25 человек, обязаны представлять единый расчет по страховым взносам в электронном виде (п.10 ст.431 НК РФ).

Остальные работодатели могут представлять расчеты на бумаге:

- подав расчет лично в ИФНС (сделать это может руководитель организации/ИП или иное лицо при наличии соответствующей доверенности);

- направив расчет по почте с описью вложения и уведомлением о вручении.

Ответственность за несвоевременную сдачу единого расчета по страховым взносам

Если несвоевременно представить расчет по итогам отчетных периодов или года, то штраф составит 5% от не уплаченной в установленный срок суммы страховых взносов, подлежащей уплате/доплате на основании этого расчета по взносам, за каждый полный/неполный месяц просрочки, но не более 30% от этой суммы и не менее 1000 рублей (п. 1 ст. 119 НК РФ).

Кстати, за несвоевременное представление расчета налоговики могут не только наложить штраф на страхователя, но и заблокировать банковские счета (п.3.2 ст.76 НК РФ).

Ошибки в едином расчете по страховым взносам

Работодатель обязан подать в ИФНС уточненный расчет по страховым взносам, если он обнаружил, что представленный ранее расчет содержит ошибки, приводящие к занижению страховых взносов, подлежащих уплате в бюджет, а также при обнаружении неотражения/неполного отражения представленных сведений (п. 1 ст. 81 НК РФ).

В уточненку необходимо включить те разделы и приложения к ним (кроме раздела 3), которые были включены в первоначальный расчет, с учетом внесения исправлений в них.

Что же касается раздела 3, то в уточненный расчет он включается только в отношении тех застрахованных лиц, в чьи сведения вносятся исправления/дополнения.

Какой расчет считается непредставленным

Расчет считается непредставленным, если (п. 7 ст. 431 НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

Расчет по страховым взносам: обособленные подразделения

Если у организации есть обособленные подразделения, наделенные полномочиями по выплате доходов работникам/иным физлицам, то эти ОП должны сдавать расчет по страховым взносам в ИФНС по месту своего нахождения (п. 7 ст. 431 НК РФ). Причем не имеет значения, есть ли у обособленного подразделения отдельный баланс и свой расчетный счет.

Имейте в виду, о наделении ОП вышеназванными полномочиями, необходимо сообщать налоговикам (пп. 7 п. 3.4 ст. 23 НК РФ , Письмо ФНС от 14.09.2016 № БС-4-11/17201 , Письмо Минфина от 05.05.2017 № 03-15-06/27777) . На это у организации есть месяц со дня наделения ОП соответствующими полномочиями.

Дополнительно о заполнении расчета по страховым взносам вы можете прочитать .

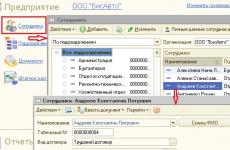

Плательщики страховых взносов обязаны ежеквартально представлять в органы контроля за уплатой взносов расчеты по установленным формам. Что это за расчеты, в каком объеме их необходимо представлять, как их подготовить с помощью регламентированных отчетов фирмы "1С"? Ответы на эти, а также другие вопросы, связанные со страховыми взносами, содержатся в справочниках "Страховые взносы на пенсионное, медицинское и социальное страхование" и "Ведение кадрового учета и расчетов с персоналом в программах 1С" диска "Информационно-технологическое сопровождение" пользователей экономических программ "1С" (ИТС ПРОФ). О том, как найти и использовать информацию, необходимую для составления отчетности по страховым взносам, рассказывает С.А. Харитонов, профессор Финансовой академии при Правительстве РФ.

(далее - справочник Страховые взносы ) и . Справочник Страховые взносы

Рис. 1

В первом разделе

Во втором разделе

В третьем разделе

В четвертом разделе

Налоги и взносы Отчетность Страховые взносы на закладке Консультации .

Рис. 2

В справочнике Ведение кадрового учета и расчетов с персоналом в программах 1С описываются:

Кадры и оплата труда .

Страховые взносы

Представление материалов по страховым взносам на ИТС

Материалы, посвященные страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и обязательное социальное страхование (на случай временной нетрудоспособности и в связи с материнством, а также от несчастных случаев на производстве и профессиональных заболеваний) представлены в двух справочниках: Страховые взносы на пенсионное, медицинское и социальное страхование (далее - справочник Страховые взносы ) и Ведение кадрового учета и расчетов с персоналом в программах 1С . Справочник Страховые взносы состоит из четырех разделов (рис. 1).

Рис. 1

В первом разделе раскрываются основные понятия по страховым взносам (кто является плательщиком, что признается объектом обложения страховыми взносами, по каким ставкам исчисляются страховые взносы и т. д.), а также приводится авторский комментарий к письмам Минфина, Минздравсоцразвития России, ФСС РФ и иных органов, посвященным вопросам исчисления и уплаты страховых взносов.

Во втором разделе описывается установленный порядок представления и заполнения расчетов по страховым взносам по формам РСВ-1 ПФР, 4-ФСС РФ (в какие сроки, в каком объеме, в каком виде представляются расчеты, что указывается в каждом показателе, в какой последовательности заполняются разделы и таблицы).

В третьем разделе описывается технология составления расчетов по формам РСВ-1 ПФР, 4-ФСС РФ с помощью соответствующих комплектов регламентированных отчетов фирмы "1С".

В четвертом разделе приводятся ответы аудиторов на вопросы пользователей, имеющих подписку на ИТС, по исчислению и уплате страховых взносов, а также составлению отчетности по страховым взносам.

В главном меню ИТС имеется несколько точек перехода к материалам справочника. В частности, для перехода в раздел Основные понятия достаточно щелкнуть на наименовании справочника на закладке Налоги и взносы . Для перехода к рекомендациям по составлению соответствующего расчета по страховым взносам в программах "1С" - щелкнуть на названии отчета на закладке Отчетность (рис. 2). Для перехода к разделу с ответами на вопросы пользователей - щелкнуть на гиперссылке Страховые взносы на закладке Консультации .

Рис. 2

В справочнике Ведение кадрового учета и расчетов с персоналом в программах 1С описываются:

- порядок настройки видов расчета для целей исчисления страховых взносов и примеры настроек для различных начислений за отработанное и неотработанное время;

- порядок начисления страховых взносов и отражения расчетов по страховым взносам в программах;

- порядок начисления пособий по социальному страхованию;

- настройки для целей бухгалтерского и налогового учета страховых взносов и порядок отражения расчетов по страховым взносам в регламентированном учете.

Перейти к материалам этого справочника из главного меню ИТС можно через гиперссылку с наименованием справочника на закладке Кадры и оплата труда .

Накануне очередной отчетной кампании по страховым взносам проиллюстрируем ценность и полезность информации, представленной в справочнике Страховые взносы , на примере отдельных материалов раздела, в котором приведены рекомендации по составлению в программах "1С" расчета по форме РСВ-1 ПФР. В справочнике они приведены применительно к программе "1С:Зарплата и управление персоналом 8", но могут использоваться пользователями других программ фирмы "1С" на платформе "1С:Предприятие 8", в состав которых входят соответствующие регламентированные отчеты.

Создание отчета по форме РСВ-1 ПФР

Для подготовки этого Расчета необходимо в форме Регламентированная и финансовая отчетность в дереве отчетных форм выделить строку с названием РСВ-1 ПФР, ввести команду для создания нового экземпляра отчета этого вида, и в стартовой форме указать организацию и период, за который составляется расчет.

В результате на экран выводится форма Расчета, в которой показатели, характеризующие организацию на титульном листе (наименование, коды, регистрационный номер в ПФР и др.), будут заполнены автоматически имеющимися в информационной базе данными.

Обратите внимание! Рекомендованным Порядком заполнения формы РСВ-1 ПФР установлено, что Разделы 3 и 4 Расчета заполняются только плательщиками, применяющими пониженные тарифы в отношении выплат, начисленных в пользу отдельных работников в соответствии с частью 2 статьи 57 и статьей 58 Федерального закона от 24.07.2009 № 212-ФЗ, а Раздел 5 - при наличии на начало расчетного периода недоимки (переплаты) по страховым взносам, образовавшейся по состоянию на 31.12.2009 включительно.

Поскольку в Порядке не оговаривается состав представляемого Расчета, во многих отделениях ПФР от плательщиков требуют представлять все разделы Расчета, в том числе, и те, которые заполнять не требуется.

Такие требования противоречат приказу Минздравсоцразвития РФ от 12.11.2009 № 894н.

В сносках к разделам 3, 4 и 5 формы РСВ-1 ПФР, утвержденной этим приказом, прямо оговаривается, когда соответствующий раздел представляется (следовательно, заполняется) в составе Расчета.

Для автоматического заполнения показателей разделов по учетным данным необходимо воспользоваться кнопкой Заполнить панели инструментов.

Поскольку большинство показателей во всех разделах Расчета программа заполняет автоматически, от пользователя требуется только правильно начислить взносы и отразить платежи по страховым взносам.

Страховые взносы на пенсионное и медицинское страхование в программе начисляются с помощью документа Начисление страховых взносов . По каждому виду страхования страховые взносы начисляются отдельно по каждому физическому лицу (рис. 3).

Рис. 3

При проведении документа на суммы взносов, подлежащих уплате, производятся записи в регистр накопления .

По этим записям заполняются показатели о начисленных взносах в Разделах 2 и 3.

Уплата страховых взносов в программе отражается с помощью документа Расчеты по страховым взносам с операцией Уплата (рис. 4).

Рис. 4

При проведении документа на уплаченные суммы взносов производятся записи с видом Расход в регистр накопления Расчеты с фондами по страховым взносам . По этим записям заполняются показатели об уплаченных взносах в Разделе 1.

Подробно порядок заполнения расчета был описан в статье С.А. Харитонова "Составление отчетности по страховым взносам в "1С:Зарплате и управлении персоналом 8", опубликованной в номере 4 "БУХ.1С" за 2010 год.

Расшифровка данных Расчета

В регламентированном отчете РСВ-1 ПФР предусмотрен механизм расшифровки отдельных данных, внесенных в отчетность.

С его помощью можно получить информацию о том, каким образом при заполнении Расчета получено значение показателя.

Для расшифровки данных необходимо выделить нужную ячейку с данными и нажать на кнопку Расшифровать панели инструментов. Если для ячейки предусмотрена расшифровка, то на экран выводится отчет с расшифровкой данных.

В разделах 2 и 3 предусмотрена расшифровка базы и ее составляющих. В разделе 1 предусмотрена расшифровка начисленных взносов.

Печать отчета, сохранение отчета в файл

Для печати отчета используется кнопка Печать, расположенная на нижней командной панели формы отчета (рис. 5).

Рис. 5

При ее нажатии из выпадающего меню можно выбрать одно из следующих действий:

- Печатать сразу - печать отчета сразу на принтере без предварительного показа;

- Показать бланк - вывод отчета в отдельном окне в виде табличного документа для осуществления его проверки.

Второй из указанных выше вариантов позволяет произвести предварительный просмотр отчета и его дополнительное редактирование, а также сохранение отредактированного отчета в отдельном файле на диске в формате Microsoft Excel или в формате табличного документа (MXL).

Начиная с 2017 года администрирование страховых взносов возложено на ФНС – в Налоговый кодекс добавлена глава 34 «Страховые взносы».

Это значит, что платить страховые взносы и отчитываться нужно в налоговую инспекцию . В ведении ПФР останутся вопросы персонифицированного учета застрахованных лиц, назначения и выплаты пенсий. Собирать страховые взносы от несчастных случаев будет по-прежнему ФСС.

Таким образом контролировать достоверность данных о заработке будут налоговики, а достоверность сведений о стаже – сотрудники ПФР.

Какие отчеты нужно сдавать?

Федеральной налоговой службой утверждена форма расчета по страховым взносам и порядок ее заполнения Приказом от 10.10.2016 года № ММВ-7-11/551.

Расчет заменил форму РСВ-1 ПФР. Отчет содержит как сводные данные по страхователю, так и сведения о сумме выплат и начисленных страховых взносов по каждому застрахованному лицу.

Однако отчеты в ФСС и ПФР тоже остались . Теперь отчеты в ПФР содержат только сведения о стаже, а в ФСС – сведения о взносах на страхование от несчастных случаев.

Таким образом, работодатели обязаны сдавать следующую отчетность по страховым взносам :

- В налоговую инспекцию расчет по страховым взносам >>>

- В ПФР необходимо сдавать персонифицированные сведения :

- СЗВ-М ,

-

→ за год не позднее 1 марта - форму

Начиная с 2017 года администрирование страховых взносов возложено на ФНС – в Налоговый кодекс добавлена глава 34 «Страховые взносы».

Это значит, что платить страховые взносы и отчитываться нужно в налоговую инспекцию. В ведении ПФР останутся вопросы персонифицированного учета застрахованных лиц, назначения и выплаты пенсий. Собирать страховые взносы от несчастных случаев будет по-прежнему ФСС.

Таким образом контролировать достоверность данных о заработке будут налоговики, а достоверность сведений о стаже – сотрудники ПФР.

Какие отчеты нужно сдавать?

Федеральной налоговой службой утверждена форма расчета по страховым взносам и порядок ее заполнения Приказом от 10.10.2016 года № ММВ-7-11/551.

Расчет заменил форму РСВ-1 ПФР. Отчет содержит как сводные данные по страхователю, так и сведения о сумме выплат и начисленных страховых взносов по каждому застрахованному лицу.

Однако отчеты в ФСС и ПФР тоже остались. Теперь отчеты в ПФР содержат только сведения о стаже, а в ФСС – сведения о взносах на страхование от несчастных случаев.

Таким образом, работодатели обязаны сдавать следующую отчетность по страховым взносам:

- В налоговую инспекцию расчет по страховым взносам. Расчет подается ежеквартально не позднее 30 числа месяца, следующего за расчетным периодом. >>>

- В ПФР необходимо сдавать персонифицированные сведения:

- В ФСС ежеквартально не позднее 20-го числа на бумаге, и 25-го числа в электронном виде сдается расчет 4-ФСС по взносам на страхование от несчастных случаев.

-

→ ежемесячно не позднее 15-го числа необходимо сдавать форму СЗВ-СТАЖ