Как грамотно отразить в учете деньги, которые компания отсудила у контрагентов. Проводки при начислении неустойки по договору Учет неустойки по договору

У организации заключен договор с поставщиком на предоставление услуг телефонной связи. Оплата за оказанные услуги произошла гораздо позже сроков, предусмотренным договором, в связи с чем поставщиком выставлен счет на пеню за каждый день просрочки. Какой первичный документ будет являться основанием для начисления пени в БУ и НУ?

В бухучете такие пени следует включать в состав расходов на дату их признания. Признание долга могут подтверждать любые документы, свидетельствующие о том, что ваша компания согласно уплатить неустойку. Например, письмо в произвольной форме или акт сверки задолженностей между организациями. Кроме того, фактическая уплата пеней так же считается их признанием. Поэтому списать неустойку компания может на основании соответствующего платежного поручения.

Все сказанное выше справедливо и для налогового учета, если компания применяет метод начисления. Если же Вы применяете кассовый метод, то пени можно списать исключительно в момент их оплаты на основании платежки. Списать пени в момент их признания (если контрагенту было направлено письмо или акт сверки) нельзя.

Сергея Разгулина , действительного государственного советника РФ 3-го класса

Как отразить в учете законные проценты, неустойки и проценты за просрочку исполнения обязательств по договору, предъявленные организации

За нарушение условий договора контрагент может потребовать от организации уплаты:

Неустойка

Дебет 91-2 Кредит 76-2 – признана претензия контрагента на сумму неустойки, процентов за просрочку исполнения денежного обязательства.

Споры с гражданами (не предпринимателями) рассматривают районные суды (ст. 24 ГПК РФ) или мировые судьи (ст. 23 ГПК РФ). Если судебное решение не было обжаловано, оно вступит в силу через 10 дней после принятия (ст. , и ГПК РФ).

Споры между организациями и предпринимателями рассматривают арбитражные суды (ст. 27 АПК РФ). Если судебное решение не обжаловано, оно вступает в силу по истечении месячного срока со дня его принятия (п. 1 ст. 180 АПК РФ).

Штрафы, пени и другие санкции, которые перечисляются в бюджет (государственные внебюджетные фонды) и которые взимаются по решению контролирующих ведомств (например, Роспотребнадзором, таможенной или антимонопольной службами), отразите проводкой:

Дебет 99 Кредит 76-2 – признана сумма административного штрафа, предъявленного по решению контролирующего ведомства.

Аналогичные разъяснения содержатся в письме Минфина России от 15 февраля 2006 г. № 07-05-06/31 .

Внимание: многие включают все санкции в прочие расходы. Это ошибка. Поступать так с налоговыми штрафами и пенями нельзя. В итоге должностных лиц оштрафуют . Если еще и налоги занизить, то накажут и саму организацию, а размер штрафов возрастет . Лучше все поправить.

В текущем году ошибочные записи сторнируйте . Правильно квалифицируйте санкции. Сформируйте верную отчетность и пересчитайте налоги. С ошибками прошлых лет не все так просто. Если при проверке инспекторы выявят проблему, наказания не избежать. Лучше самостоятельно пересчитать налоги и подать правильные сведения , заплатить пени .

Помните, штрафы и пени по налогам и сборам учитывают в составе убытков на счете 99 . Это следует из Инструкции к плану счетов , подтверждает это и письмо Минфина России от 15 февраля 2006 г. № 07-05-06/31 .

|

ООО «Альфа» получило требование из налоговой инспекции на уплату штрафа и пеней по НДС. Ошибка! Бухгалтер «Альфы» отразил санкции в прочих расходах: Дебет 91-2 Кредит 68 – отражены санкции по НДС в составе прочих расходов. Правильно так: Дебет 99 Кредит 68 Вот как исправить ошибку: Дебет 91-2 Кредит 68 – сторнированы неверно сделанные записи по отражению санкций по НДС в составе прочих расходов; Дебет 99 Кредит 68 – отражены санкции по НДС в составе убытков организации. |

Законные проценты включите в расходы того месяца, к которому они относятся (в последний день каждого месяца, день полного погашения долга).

Ситуация: считается ли для целей бухучета расходов уплата санкций за нарушение условий договора их признанием контрагентом

Да, считается.

Суммы неустойки, процентов за просрочку включите в состав расходов на дату их признания или в день вступления в законную силу решения суда (п. 14.2 ПБУ 10/99).

Контролирующие ведомства называют в качестве обстоятельств, свидетельствующих о признании санкций: – либо их фактическую уплату кредитору; – либо письменное подтверждение, выражающее готовность заплатить неустойку (проценты за просрочку) .

Такой вывод можно сделать из писем Минфина России от 25 сентября 2009 г. № 03-03-06/1/616 , от 16 июля 2009 г. № 03-03-06/1/474 , от 3 апреля 2009 г. № 03-03-06/2/75 , от 7 ноября 2008 г. № 03-03-06/2/152 . Некоторые из указанных писем посвящены вопросу учета доходов в виде санкций. Однако специальных правил учета расходов в виде санкций (по сравнению с доходами) в законодательстве не установлено. Правила для доходов и расходов сформулированы одинаково (п. 14.2 ПБУ 10/99 , п. 10.2 ПБУ 9/99). Поэтому данные письма можно применить и в отношении учета расходов в виде признанных контрагентом санкций.

Кроме того, все приведенные письма посвящены вопросу налогового учета санкций. Однако ими можно руководствоваться и при организации бухучета. В письмах комментируются факты гражданско-правовых отношений, которые и для бухгалтерского, и для налогового учета одинаковы (п. 1 ст. 2 ГК РФ , п. 1 ст. 11 НК РФ).

Арбитражная практика подтверждает, что признание задолженности может подтверждаться как сообщениями о признании долга (например, актом сверки задолженностей), так и конклюдентными действиями, свидетельствующими о признании долга. К числу таких действий относится и оплата санкций должником. Указанный вывод арбитражные суды делают при толковании понятия «признание долга» для целей применения исковой давности (см., например, постановление ФАС Западно-Сибирского округа от 22 октября 2003 г. № Ф04/5415-1590/А46-2003). Такой же подход суды применяют при толковании этого понятия для целей налогового учета доходов (см., например, постановление ФАС Северо-Западного округа от 22 июня 2007 г. № А56-28963/2006). По аналогии указанные документы можно применять и в рассматриваемой ситуации (ст. 6 ГК РФ).

ОСНО

При расчете налога на прибыль неустойку и проценты за просрочку включите в состав внереализационных расходов (подп. 13 п. 1 ст. 265 НК РФ).

При методе начисления дату признания расходов в виде неустоек и процентов за просрочку определите как дату признания долга либо вступления в законную силу решения суда о взыскании долга (подп. 8 п. 7 ст. 272 НК РФ , письма , Минфина России от 23 декабря 2004 г. № 03–03–01–04/1/189). Признание должником долга могут подтверждать любые документы, свидетельствующие о том, что должник согласен уплатить неустойку (проценты за просрочку). Например, письмо должника или акт сверки задолженностей между организациями (письма Минфина России от 23 декабря 2004 г. № 03-03-01-04/1/189 , ФНС России от 26 июня 2009 г. № 3-2-09/121).

При кассовом методе неустойку и проценты за просрочку включите в состав расходов в тот момент, когда они фактически уплачены (п. 3 ст. 273 НК РФ).

Пример отражения в бухучете и при налогообложении процентов за просрочку исполнения денежного обязательства

20 января ООО «Торговая фирма "Гермес"» заключило договор займа с единственным учредителем (он же – генеральный директор) А.В. Львовым. По договору Львов предоставляет организации беспроцентный денежный заем в размере 300 000 руб. Срок возврата займа, согласно договору, – 16 февраля этого же года. Деньги внесены в кассу 20 января, а возвращены с опозданием на два дня – 18 февраля. Ставка банковского процента по вкладам условно – 10 процентов годовых. Задолженность по санкциям за нарушение условий договора подтверждена актом сверки между «Гермесом» и Львовым.

Договором не установлена ответственность заемщика в виде неустойки. Поэтому организация выплачивает заимодавцу проценты за просрочку. Сумму процентов бухгалтер рассчитал исходя из ставки банковского процента по вкладам: 300 000 руб. * 10% : 360 дн. * 2 дн. = 167 руб.

С процентов нужно удержать НДФЛ. Cтандартные налоговые вычеты ему не предоставляются.

НДФЛ бухгалтер удержал в размере: 167 руб. * 13% = 22 руб.

Для учета операций по получению краткосрочных займов бухгалтер «Гермеса» открыл к счету 66 «Расчеты по краткосрочным кредитам и займам» субсчета: – «Расчеты по срочной задолженности»; – «Расчеты по просроченным займам (кредитам)»

В учете «Гермеса» сделаны следующие проводки.

Дебет 50 Кредит 66 субсчет «Расчеты по срочной задолженности» – 300 000 руб. – получен денежный заем от учредителя.

Дебет 66 субсчет «Расчеты по срочной задолженности» Кредит 66 субсчет «Расчеты по просроченным займам (кредитам)» – 300 000 руб. – отражен перевод срочной задолженности в просроченную.

Дебет 91-2 Кредит 76-2 – 167 руб. – начислены (признаны) проценты за просрочку возврата заемных средств;

Дебет 66 субсчет «Расчеты по просроченным займам (кредитам)» Кредит 50 – 300 000 руб. – возвращен заем;

Дебет 76-2 Кредит 68 субсчет «Расчеты по НДФЛ» – 22 руб. – удержан НДФЛ с начисленных процентов;

Дебет 76-2 Кредит 50 – 145 руб. (167 руб. – 22 руб.) – уплачены проценты за просрочку возврата займа.

Налог на прибыль «Гермес» платит ежемесячно, применяет метод начисления. При расчете налога на прибыль за февраль бухгалтер «Гермеса» включил в состав внереализационных расходов сумму процентов за просрочку в размере 167 руб.

Пример отражения в бухучете и при налогообложении неустойки за просрочку исполнения денежного обязательства

28 марта ООО «Альфа» заключило договор займа с ООО «Производственная фирма "Мастер"». По договору «Альфа» получила от «Мастера» денежный беспроцентный заем в размере 250 000 руб. Срок возврата займа – 30 июня. Денежные средства перечислены «Альфе» 31 марта.

По договору за несвоевременный возврат долга заемщик платит организации неустойку. Размер неустойки – 0,1 процента от суммы займа за каждый день просрочки.

Не получив долг вовремя, «Мастер» отправил претензию заемщику, но она осталась без удовлетворения. Поэтому организация обратилась в арбитражный суд. 9 июля суд вынес решение в пользу «Мастера». 11 июля «Альфа» вернула заем и выплатила неустойку.

Для учета операций по получению краткосрочных займов бухгалтер «Альфы» открыл к счету 66 «Расчеты по краткосрочным кредитам и займам» субсчета: – «Расчеты по срочной задолженности»; – «Расчеты по просроченным займам (кредитам)».

В учете организации сделаны следующие проводки.

Дебет 51 Кредит 66 субсчет «Расчеты по срочной задолженности» – 250 000 руб. – получен денежный заем.

Дебет 66 субсчет «Расчеты по срочной задолженности» Кредит 66 субсчет «Расчеты по просроченным займам (кредитам)» – 250 000 руб. – отражен перевод срочной задолженности в просроченную.

Дебет 91-2 Кредит 76-2 – 2750 руб. (250 000 руб. * 0,1% * 11 дн.) – начислена неустойка за нарушение срока возврата долга;

Дебет 66 субсчет «Расчеты по просроченным займам (кредитам)» Кредит 51 – 250 000 руб. – возвращены заемные средства;

Дебет 76-2 Кредит 51 – 2750 руб. – выплачена неустойка.

Налог на прибыль «Альфа» платит ежемесячно, применяет метод начисления.

Фактически неустойка выплачена раньше, чем решение суда вступило в законную силу. Поэтому в налоговом учете ее сумму (2750 руб.) бухгалтер включил в состав внереализационных расходов 11 июля.

При расчете налога на прибыль сумму начисленных законных процентов включите в состав внереализационных расходов. Ведь это обычные расходы в виде процентов по долговым обязательствам.

Ситуация: считается ли для целей налогового учета расходов уплата санкций за нарушение условий договора их признанием контрагентом. Организация применяет метод начисления

Да, считается.

Санкции за нарушение договорных обязательств включите в состав расходов на дату их признания или в день вступления в законную силу решения суда о взыскании долга (подп. 13 п. 1 ст. 265 , подп. 8 п. 7 ст. 272 НК РФ).

Контролирующие ведомства называют в качестве обстоятельств, свидетельствующих о признании санкций: – либо их фактическую уплату кредитору; – либо письменное подтверждение, выражающее готовность заплатить неустойку, проценты за просрочку.

Такой вывод следует из писем Минфина России от 25 сентября 2009 г. № 03-03-06/1/616 и ФНС России от 26 июня 2009 г. № 3-2-09/121 .

Арбитражная практика подтверждает, что признание задолженности в целях налогового учета может подтверждаться как сообщениями о признании долга (см., например, постановление ФАС Поволжского округа от 18 апреля 2007 г. № А12-11544/06-С29), так и конклюдентными действиями (молчаливым согласием), свидетельствующими о признании долга. К числу таких действий относится оплата (частичная оплата) санкций должником (см., например, определение ВАС РФ от 22 июля 2010 г. № ВАС-9051/10 , постановления ФАС

Чем поможет эта статья: Мы подскажем, когда и какую часть денег, взысканных с должника, придется включить в доход, а когда этого делать не потребуется.

От чего убережет: Вы не запутаетесь в том, с каких полученных от контрагента сумм начислить НДС. И не заплатите в бюджет лишнего.

Если ваша компания на упрощенке

Упрощенщики учитывают доходы кассовым методом и не признаются плательщиками НДС.

Предположим, ваша компания выполнила работы, а заказчик не спешит расплачиваться. Или же вы перечислили аванс поставщику, а он всячески увиливает от того, чтобы отгрузить вам товар. Полюбовно урегулировать конфликт с контрагентом не удалось, и потому ваше руководство взыскивает с него задолженность через суд. И вот на руках решение судей в пользу вашей компании. Причем помимо основного долга вы получите с нерадивого поставщика или покупателя еще и неустойку. Плюс он возместит сумму госпошлины, которую вам пришлось заплатить, подавая иск в суд. Вам, как бухгалтеру, теперь важно правильно учесть все эти суммы. Мы поможем вам во всем разобраться.

В доходах придется показать лишь неустойку и взысканную госпошлину

Сразу скажем, какую часть взысканной с контрагента суммы вам надо отразить в составе доходов. Причем как в налоговом, так и в бухгалтерском учете.

Во-первых, к доходам отнесите полученную неустойку (пени) или проценты за просрочку. Такие суммы прямо упомянуты в пункте 3 статьи 250 Налогового кодекса РФ. А в бухучете это будут прочие доходы. Кстати, учесть нужно именно сумму, которая есть в решении суда. Дело в том, что суд имеет право снизить размер заявленной неустойки. Как правило, это происходит, если санкция слишком большая по сравнению с суммой задолженности.

Во-вторых, базу по налогу на прибыль увеличит возмещаемая госпошлина. Та, которую проигравшая сторона вернет вам в полном размере. Кстати, ранее, когда ваша компания подала иск, вы списали сумму такого платежа на расходы.

А что с суммой основного долга? Если вы отгрузили товар, а покупатель вовремя не расплатился, выручку вы уже отразили. Ведь при методе начисления не важно, когда компания на самом деле получает деньги. Повторно учитывать доход в виде присужденных сумм не придется (п. 3 ст. 248 Налогового кодекса РФ). Такое же правило действует и когда организация выполнила работы или оказала услуги, а заказчик не платит по счетам.

Ваша организация, наоборот, выступала в роли покупателя, и вы перечислили аванс под предстоящую поставку? При таких обстоятельствах доходы также не придется отражать. Ведь это справедливо: предоплату вы не учитывали в расходах и сейчас попросту возвращаете свои деньги обратно. С этим соглашаются и в Минфине России (см. комментарий ниже).

Разъясняет: Григорий Лалаев - замначальника отдела налогообложения прибыли (дохода) Минфина России

Предоплату, взысканную с поставщика через суд, учитывать в доходах не нужно

Предположим, покупатель или заказчик обратился в суд, чтобы взыскать с контрагента ранее перечисленный ему аванс. Если компания выиграла, то признанные судом суммы считаются внереализационными доходами. С неустойкой и иными предусмотренными договором санкциями все понятно - эти суммы нужно учитывать, поскольку они прямо упомянуты в пункте 3 статьи 250 Налогового кодекса РФ. Госпошлина, возмещаемая проигравшей стороной, также увеличивает базу по налогу на прибыль. Ведь когда организация обращалась в суд, уплаченную пошлину учли в расходах.

А вот сумма аванса, которую обязан уплатить должник, доходом не признается. Данные средства хоть их и взыскивает суд, идут в счет погашения задолженности по возврату аванса. Кроме того, ранее перечисленную предоплату компания в расходы не включала (п. 14 ст. 270 Налогового кодекса РФ). Значит, при возврате этой суммы у организации не возникает экономической выгоды - дохода, как это определено статьей 41 кодекса.

В бухучете на сумму взысканного основного долга достаточно сделать проводку, когда деньги поступят в кассу или на расчетный счет вашей организации.

Доходы учитывайте на ту дату, когда решение суда вступает в силу

Важно не запутаться, в какой момент отражать поступления в виде присужденных сумм. Так вот, доход возникает на дату, когда решение или постановление суда вступит в законную силу. Данное правило предусмотрено в подпункте 4 пункта 4 статьи 271 Налогового кодекса РФ.

Если это решение арбитражного суда первой инстанции, то доходы отражайте через месяц с той даты, когда оно принято. Но если вы (или ответчик) подавали апелляционную жалобу, решение суда начинает действовать позже - со дня, когда принято постановление суда апелляционной инстанции. Вот это и будет дата, на которую вы признаете доход.

Важная деталь: дожидаться, пока судебные приставы в процессе исполнительного производства взыщут какие-либо суммы, не нужно. Более того, доход придется отразить, даже если приставы вообще прекратят исполнительное производство. Данный вывод следует из письма Минфина России от 10 сентября 2012 г. № 03-03-06/1/480.

Добавим, что если деньги взыскать не удастся, их вы можете списать как безнадежные долги.

Пример: Бухгалтер учитывает суммы, взысканные через суд с контрагента компании

ООО «Брандо» заключило договор поставки. Продавец выставил счет, который ООО «Брандо» оплатило. Однако товары так и не были отгружены. Компания обратилась с иском в арбитражный суд.

Сумма задолженности по договору - 135 000 руб. Также ООО «Брандо» потребовало уплатить неустойку и госпошлину за рассмотрение иска, всего на 10 000 руб. Суд удовлетворил требования компании в полном объеме. Решение суда вступило в силу 10 апреля 2013 года. На эту дату бухгалтер сделал проводку:

ДЕБЕТ 76 субсчет «Расчеты по претензиям» КРЕДИТ 91 субсчет «Прочие доходы»

- 10 000 руб. - отражен доход в виде неустойки и возмещаемой госпошлины.

Далее началось исполнительное производство, в процессе которого в мае 2013 года приставы частично взыскали основной долг в сумме 45 000 руб. и неустойку с госпошлиной. Данные средства поступили на расчетный счет компании 23 мая. На эту дату бухгалтер сделал проводки:

ДЕБЕТ 51 КРЕДИТ 76 субсчет «Расчеты по претензиям»

- 10 000 руб. - получены взысканная неустойка и госпошлина;

ДЕБЕТ 51 КРЕДИТ 60 субсчет «Расчеты по авансам выданным»

- 45 000 руб. - получена взысканная приставами часть суммы аванса.

В дальнейшем аналогичную проводку бухгалтер делает по мере того, как приставы будут взыскивать оставшиеся суммы долга с поставщика.

НДС на сумму неустойки начисляйте, только если взыскали долг с покупателя

Так, с доходами и налогом на прибыль разобрались. А с НДС что? Понятно, что в отношении основной суммы долга этот вопрос не стоит. Ведь с ранее учтенной выручки НДС вы уже начислили, возвращенный аванс и вовсе не доход.

Госпошлина налогом не облагается, это очевидно. Остаются неустойка и пени. Начислять НДС на суммы штрафных санкций вам не придется, если вы получили их, выступая в роли покупателя или заказчика. Согласны с этим и чиновники (см., например, письмо ФНС России от 9 августа 2011 г. № АС-4-3/12914@).

Осторожно!

Чиновники требуют, чтобы с полученной неустойки поставщик начислял НДС.

А что делать в обратной ситуации? То есть когда неустойку или пени вы получили как поставщик или подрядчик. Чиновники уверены: подобные суммы связаны с оплатой реализованных товаров (работ, услуг). А раз так, то на основании подпункта 2 пункта 1 статьи 162 Налогового кодекса РФ эти поступления увеличивают базу по НДС. В частности, данный вывод есть в письмах Минфина России от 23 июля 2012 г. № 03-07-08/204, от 9 августа 2011 г. № 03-07-11/214 и др.

При этом чиновников не смущает, что судьи уже давно занимают противоположную позицию. То есть с полученной неустойки поставщик НДС начислять не должен. Именно такой подход одобряют в Президиуме ВАС РФ (см. постановление от 5 февраля 2008 г. № 11144/07). Нижестоящие суды придерживаются аналогичного мнения. Так что когда цена вопроса велика, имеет смысл поспорить с налоговиками. Если же вы не хотите затевать судебную тяжбу, безопаснее начислить НДС и составить в одном экземпляре счет-фактуру на сумму неустойки.

Штрафы и пени ─ это то, что определяет материальную ответственность за неисполнение обязательств. Есть два вида ответственности, которые отличаются друг от друга. Одна из них относится к договорной сфере и регулируется гражданским правом, а вторая ─ налоговым законодательством.

Отражая пени и штрафы в налоговом учете, как и в бухгалтерском, нужно четко понимать, о каком виде санкций идет речь – договорные они или налоговые. Это влияет как на проводки, так и на признание в составе расходов при расчете налога на прибыль.

1. Неустойка в ГК РФ

2. Штрафы и пени в НК РФ

3. Проводки по начислению и оплате штрафа в бухучете

4. Налоговый учет неустойки по договору

5. Надо ли платить НДС с полученного штрафа?

6. Отражение штрафов и пени по налогам в бухгалтерском учете

7. Отражение пени по налогам в бухгалтерском учете

8. Налоговые санкции — пени и штрафы в налоговом учете

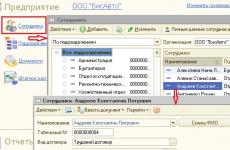

9. Проводки по начислению штрафов и пени в 1С 8.3

Теперь подробно раскроем каждый из этих пунктов.

1. Неустойка в ГК РФ

В ГК РФ нет определения штрафов и пени, но есть такое понятие, как «Неустойка» (ст.330 ГК РФ).

Практически во всех договорах есть пункт об ответственности, в котором обычно прописывают условия, при которых образуется неустойка и ее величину. Если это фиксированное значение, то его принято называть штрафом, а неустойку, которая получается расчетным путем ─ пени.

Обычно, для расчета пени определяют процент за каждый день нарушения условий договора и показатель, от которой считают пени.

2. Штрафы и пени в НК РФ

С точки зрения налогового кодекса, штраф ─ это вид налоговой санкции ─ мера ответственности за совершенное налогового правонарушение (ст.114 НК РФ). Суммы штрафов определены в НК. Они, в первую очередь зависят от того, какое требование налогового законодательства было нарушено.

Пеня (ст. 75) ─ денежная сумма, которую налогоплательщик выплачивает в случае просрочки уплаты налогов, взносов, сборов. Ее величина зависит от:

- неуплаченной суммы обязательного платежа

- длительности просрочки

- ставки рефинансирования, установленной Центробанком на дату расчета пени

Если в случае нарушения договорных обязательств сторона-нарушитель выплатит фиксированный штраф или расчетную сумму пени, то при неуплате налогов (взносов, сборов) или их частей, налоговики обяжут налогоплательщика выплатить и недоимку, и штраф, и пени.

3. Проводки по начислению и оплате штрафа в бухучете

Бухгалтерский учет неустойки по договору в виде штрафа рассмотрим на примере. По договору ООО «Осень» должно было поставить ООО «Лето» товары на сумму 50 000 рублей. Срок исполнения ─ 15.06.2018. В случае нарушения сроков ООО «Осень» должна выплатить неустойку в размере 3 000 рублей. Товар был поставлен 20.06.2018.

Документальное оформление. Если в договоре не прописан порядок оформления неустойки, то пострадавшая сторона может составить претензию и отправить ее должнику. К претензии нужно приложить расчет суммы неустойки.

Согласно п. 7 ПБУ 9/99 «Доходы организации» и п. 11 ПБУ 10/99 «Расходы организации», штрафы и пени относятся к прочим расходам.

Проводки в бухучете по штрафу – начисление:

У ООО «Лето»: Дт 76-2 ─ Кт 91-1 ─ 3000 руб.

У ООО «Осень»: Дт 91-2 ─ Кт 76-2 ─ 3000 руб.

Проводки по оплате штрафа и его получению:

У ООО «Лето»: Дт 51 ─ Кт 76-2 ─ 3000 руб.

У ООО «Осень»: Дт 76-2 ─ Кт 51 ─ 3000 руб.

Как отражаются пени и штрафы в налоговом учете, читайте дальше.

4. Налоговый учет неустойки по договору

Организация или ИП на ОСН ─ пострадавшая сторона ─ должна включать полученные от контрагента штрафы и пени в состав внереализационных доходов в том случае, если они признаны должником или есть решение суда о назначении неустойки, вступившее в силу (п.3 ст. 250 НК РФ).

Компания на ОСН, которая нарушила условия договора, после того как признала неустойку или в случае судебного решения, может признать ее при расчете налога на прибыль в составе внереализационных расходов (пп.13 п.1 ст.265 НК РФ).

Как и компании на ОСН, организации и ИП на УСН должны отнести признанные должником или по решению суда неустойки в состав внереализационных доходов.

Но компания, которая нарушила условия договора, не может признать штрафы и пени в составе своих расходов, так как их нет в закрытом перечне расходов УСН (ст. 346.16 НК РФ).

Обратите внимание, что признанный должником и уплаченный им штраф не одно и то же. Неустойка должна быть учтена в доходах или расходах в момент признания ее должником.

Документы, которыми можно подтвердить признание штрафа:

- договор с соответствующими условиями

- двусторонний акт

- письмо должника, которым он признает факт и размер неустойки

Наличие таких документов крайне важно, когда вы отражаете пени и штрафы в налоговом учете. Это становится особенно важным на стыке налоговых периодов. Например, должник признал неустойку в 2018 году, а выплатил только в 2019. Сумма неустойки подлежит включению в налоговую декларацию 2018 года.

Чтобы не просрочить платежи контрагентам, не забывайте проводить с ними регулярные сверки. Как это .

5. Надо ли платить НДС с полученного штрафа?

У налоговиков, Минфина и судов до недавнего времени не было четко выработанной позиции по отношению включения полученных штрафов в налогооблагаемую базу по НДС.

Налоговики ссылались на пп.2 п.1 ст.162 НК, в котором говорится о том, что в налоговую базу по НДС надо включать все суммы, «связанные с оплатой реализованных товаров (работ, услуг)». А так как поступление штрафов и пени от контрагентов, так или иначе, связаны с продажами, то их нужно облагать НДС.

Но позже сложилась другая практика оценки поступивших штрафов с точки зрения НДС.

Есть неустойки, которые получает покупатель от продавца , например, за несвоевременно поставленный товар. Такие штрафы и пени никак не связаны с реализацией продукции и услуг, и они точно не должны включаться в налоговую базу по НДС. Это подтверждает и письмо Минфина РФ от 08.06.2015 № 03-07-11/33051.

В противоположной ситуации, когда продавец получает неустойку от покупателя за несвоевременную оплату товаров, суды и налоговики долго не могли прийти к единому мнению. Суды считали, что такая неустойка не относится к оплате товаров (работ, услуг) по смыслу ст.162 НК РФ. Причем свое мнение ВАС высказал еще в 2008 году ─ Постановление Президиума ВАС от 05.02.2008 № 11144/07.

А письма Минфина (например, от 17.08.2012 № 03-07-11/311) содержали противоположное мнение.

В итоге в 2013 году Минфин в письме от 04.03.2013 № 03-07-15/6333, согласился с тем, что неустойки, полученные продавцом от покупателя за задержку оплаты, не нужно включать в налоговую базу по НДС. В 2016 году Минфин в письме от 05.10.2016 № 03-07-11/57924 еще раз подтвердил это же мнение.

6. Отражение штрафов и пени по налогам в бухгалтерском учете

В главе 16 НК РФ перечислены возможные виды налоговых правонарушений и ответственность за них. В каждом случае налоговая выносит решение, которое является основанием для уплаты штрафа.

Выплата же пени может быть произведена налогоплательщиком добровольно. Например, компания составила уточненную декларацию, доплатила налог, после чего посчитала сумму пени и перечислила ее в бюджет.

Если налог доначислили инспекторы в результате проверок, то с компании взыщут недоимку, обяжут заплатить штраф и пени.

Начисление штрафов по налогам регламентировано Инструкцией по применению плана счетов (Приказ от 31.10.2000 № 94н):

Дт 99 ─ Кт 68 ─ на сумму установленного штрафа

7. Отражение пени по налогам в бухгалтерском учете

Что касается пени , то в нормативных актах нет однозначного руководства по их отражению в бухгалтерском учете.

Инструкцией по применению плана счетов установлено, что на счете 99 нужно учитывать «суммы причитающихся налоговых санкций». А пени, согласно НК РФ, относятся не к налоговым санкциям (глава 15), а к способам обеспечения исполнения обязанностей по уплате налогов, сборов, страховых взносов (глава 11).

Поэтому существует два варианта учета пени.

Первый вариант . Учесть пени на счете 91-2 «Прочие расходы». Хотя статьи «Пени, уплаченные по обязательным платежам» и нет в перечне прочих расходов в ПБУ 10/99, но там есть пункт «прочие расходы».

Дт 91-2 ─ Кт 68 ─ на сумму пени

Второй вариант учета пени ─ все-таки воспользоваться счетом 99. Согласно п.6 ПБУ 1/08 «Учетная политика», при отражении фактов хозяйственной деятельности нужно соблюдать приоритет содержания перед формой. А по своему смыслу пени за несвоевременную уплату налогов близки к штрафам, а значит к налоговым санкциям.

Проводка в бухучете по начислению пени в этом случае такая же, как и по штрафам:

Дт 99 ─ Кт 68 ─ на сумму пени

В обоих вариантах нужно оформить расчет суммы пени бухгалтерской справкой.

И так как есть разные способы отражения пени в бухгалтерском учете, лучше закрепить выбранный вариант в учетной политике.

Проводки по оплате штрафов и пени . Перечисление штрафов и пени отражаются в учете одинаково:

Дт 68 ─ Кт 51 ─ на суммы перечисленных штрафов или пени

8. Налоговые санкции — пени и штрафы в налоговом учете

В п.2 ст.270 НК РФ закреплено, что все штрафные санкции и пени, которые были перечислены в бюджет за неуплату или несвоевременную уплату налогов, взносов, сборов не учитываются в расходах при расчете налога на прибыль.

А это значит, что когда штраф или пени по налогам уплачены, в налоговом учете организации появляется постоянное налоговое обязательство (ПНО), которое увеличивает сумму налога к уплате.

Нужно ли делать проводки, чтобы учесть ПНО?

Если штрафы и пени были начислены по дебету счета 99 и кредиту счета 68, то в этом случае дополнительные проводки не нужны. Дело в том, что счет 99 не участвует в формировании налогооблагаемой базы по налогу на прибыль.

В том случае, когда пени были учтены в бухгалтерском учете на счете 91-2 как прочие расходы, нужно дополнительно начислить ПНО:

Дт 99 ─ Кт 68 ─ на 20% (ставка налога на прибыль) от суммы пеней

9. Проводки по начислению штрафов и пени в 1С 8.3

Как делать проводки по начислению штрафов и пени в 1С 8.3 смотрите в этом видео.

В бухгалтерском и налоговом учете штрафов и пени нет особых сложностей. Главное понять, что между последствиями неисполнения условий договора и ответственностью за нарушения налогового законодательства большая разница.

Именно это влияет на то, как отражать пени и штрафы в налоговом учете, принимать их или нет для налогообложения прибыли, какие счета будут участвовать в бухгалтерских проводках. Свои вопросы по учету штрафов и пени оставляйте в комментариях.

Учитываем пени и штрафы в налоговом учете и составляем проводки

Как отражается в учете организации сумма неустойки за нарушение договорных обязательств, выплаченная контрагенту на основании решения суда?

Контрагентом организации предъявлена претензия об уплате неустойки в сумме 300 000 руб. за нарушение договорных обязательств. Организация не признала претензию, мотивируя отказ тем, что нарушение условий договора произошло по не зависящим от организации причинам. Контрагент обратился с соответствующим иском в суд. По оценкам экспертов, судом будет принято решение о взыскании с организации от 280 000 руб. до 320 000 руб. (с равной вероятностью). Суд вынес решение о взыскании с организации в пользу контрагента 300 000 руб. На основании вступившего в законную силу решения суда денежные средства, подлежащие взысканию, перечислены контрагенту. Для целей налогового учета доходов и расходов организацией применяется метод начисления.Гражданско-правовые отношения

Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения. По требованию об уплате неустойки кредитор не обязан доказывать причинение ему убытков (п. 1 ст. 330 Гражданского кодекса РФ). Соглашение о неустойке должно быть совершено в письменной форме независимо от формы основного обязательства (ст. 331 ГК РФ).Бухгалтерский учет

Штрафы, пени, неустойки за нарушение условий договоров признаются прочими расходами организации и принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных организацией (п. п. 11, 14.2 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н). В рассматриваемой ситуации организация в добровольном порядке не признала претензию, в связи с чем контрагент обратился с соответствующим иском в суд. При наличии в отношении организации судебного разбирательства (в том числе о взыскании с организации денежных средств) производится оценка вероятности принятия судебного решения не в пользу организации. В случае если такая вероятность признается высокой и сумма, подлежащая взысканию, может быть достоверно оценена (исходя из сумм, которые могут быть взысканы с организации по решению суда), организация признает в учете оценочное обязательство. Это следует из п. п. 4, 5 Положения по бухгалтерскому учету "Оценочные обязательства, условные обязательства и условные активы" (ПБУ 8/2010), утвержденного Приказом Минфина России от 13.12.2010 N 167н. Оценочное обязательство признается в бухгалтерском учете организации в сумме, отражающей наиболее достоверную денежную оценку расходов, необходимых для расчетов по этому обязательству (п. 15 ПБУ 8/2010). В данном случае, по оценкам экспертов, подлежащая взысканию сумма составит (с равной вероятностью) от 280 000 руб. до 320 000 руб. Следовательно, величина оценочного обязательства определяется на основании пп. "б" п. 17 ПБУ 8/2010 как среднее арифметическое из данных сумм, т.е. составит 300 000 руб. Для целей бухгалтерского учета оценочное обязательство в отношении суммы неустойки, подлежащей уплате по решению суда, признается прочим расходом и отражается по дебету счета 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы", и кредиту счета 96 "Резервы предстоящих расходов". Это следует из положений п. 8 ПБУ 8/2010, п. 11 ПБУ 10/99, а также Инструкции по применению Плана счетов бухгалтерского учета и финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н. Для учета расчетов по подлежащим уплате штрафным санкциям может использоваться счет 76 "Расчеты с разными дебиторами и кредиторами" (отдельно выделенный субсчет "Расчеты по уплате штрафных санкций за нарушение договорных обязательств") (Инструкция по применению Плана счетов). На дату вступления судебного решения в законную силу в учете организации в соответствии с п. 21 ПБУ 8/2010 отражается возникновение кредиторской задолженности в сумме, подлежащей взысканию по решению суда, и списание ранее признанного оценочного обязательства. При этом производится запись по дебету счета 96 в корреспонденции с кредитом счета 76 (Инструкция по применению Плана счетов). Бухгалтерская запись по уплате контрагенту суммы неустойки приведена в нижеследующей таблице проводок.Налог на прибыль организаций

Глава 25 Налогового кодекса РФ не предусматривает формирование резерва предстоящих расходов на уплату штрафных санкций. Сумма неустойки за нарушение договорных обязательств, подлежащая уплате контрагенту на основании решения суда, включается в состав внереализационных расходов на основании пп. 13 п. 1 ст. 265 НК РФ . Указанный расход признается на дату вступления решения суда в законную силу (пп. 8 п. 7 ст. 272 НК РФ).Применение ПБУ 18/02

При признании в бухгалтерском учете расходов в виде суммы оценочного обязательства, возникшего в связи с судебным разбирательством, в учете организации возникают вычитаемая временная разница (ВВР) и соответствующий ей отложенный налоговый актив (ОНА). На дату признания в налоговом учете расхода в виде суммы, подлежащей взысканию с организации по решению суда, вышеуказанные ВВР и ОНА погашаются. Это следует из п. п. 11, 14, 17 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н, с учетом разъяснений, данных в Толковании Р82 "Временные разницы по налогу на прибыль" (утв. Бухгалтерским методологическим центром 15.10.2008).|

Сумма, руб. |

Первичный документ |

|||

|

При признании в учете оценочного обязательства |

||||

|

Признано оценочное обязательство по уплате неустойки контрагенту |

Бухгалтерская справка-расчет |

|||

|

Отражен ОНА |

Бухгалтерская справка-расчет |

|||

|

На дату вступления решения суда в законную силу |

||||

|

Отражена сумма, подлежащая уплате контрагенту по решению суда |

Решение суда, вступившее в законную силу, Бухгалтерская справка |

|||

|

Погашен ОНА |

Бухгалтерская справка |

|||

|

На дату уплаты штрафных санкций контрагенту |

||||

|

Перечислена контрагенту сумма, взыскиваемая по решению суда |

Выписка банка по расчетному счету |

|||

М.С.Радькова

Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

Практически каждой организации в процессе хозяйственной деятельности приходится участвовать в судебных процессах. Порой сам хозяйствующий субъект подает в суд на недобросовестных контрагентов, иногда возникает необходимость выступать в роли ответчика. Нельзя забывать и о спорах с налоговыми органами, которые весьма часто переходят в стены арбитражных судов. Участвуя в судебном процессе, организация несет определенные издержки.

Леонид СОМОВ

Налоговый юрист

В общем виде судебные издержки можно разделить на государственную пошлину и издержки, связанные с рассмотрением дела. Арбитражно-процессуальный кодекс РФ конкретизирует состав издержек, связанных с рассмотрением дела. Так, в соответствии со статьей 106 АПК РФ к таким издержкам относятся:

денежные суммы, подлежащие выплате экспертам, свидетелям, переводчикам;

расходы, связанные с проведением осмотра доказательств на месте;

расходы на оплату услуг адвокатов и иных лиц, оказывающих юридическую помощь (представителей);

иные расходы, понесенные лицами, участвующими в деле, в связи с рассмотрением дела в арбитражном суде.

Если же дело рассматривается в судах общей юрисдикции, а это происходит тогда, когда истцом или ответчиком является гражданин РФ или иностранное лицо, то к издержкам, связанным с рассмотрением дела, в соответствии со статьей 94 Гражданско-процессуального кодекса РФ относятся:

суммы, подлежащие выплате свидетелям, экспертам, специалистам и переводчикам;

расходы на оплату услуг переводчика, понесенные иностранными гражданами и лицами без гражданства, если иное не предусмотрено международным договором РФ;

расходы на проезд и проживание сторон и третьих лиц, понесенные ими в связи с явкой в суд;

расходы на оплату услуг представителей;

расходы на производство осмотра на месте;

компенсация за фактическую потерю времени;

связанные с рассмотрением дела почтовые расходы, понесенные сторонами;

другие признанные судом необходимыми расходы.

В части же налоговых споров напомним, что Конституционный суд РФ в определении от 20.02.02 № 22-О по жалобе открытого акционерного общества «Большевик» на нарушение конституционных прав и свобод положениями статей 15, 16 и 1069 ГК РФ отметил, что все убытки, связанные с неправомерными действиями налоговой инспекции, в том числе расходы на оплату услуг юристов, должны быть включены в состав убытков, возмещаемых выигравшей стороне. До определения КС РФ арбитражные суды считали эти затраты не убытками, а судебными издержками, которые должны возмещаться в особом порядке.

Государственная пошлина

При обращении с иском в арбитражный суд необходимо заплатить государственную пошлину (ст. 102 АПК РФ). Её размеры установлены Законом РФ от 09.12.91 № 2005-1 «О государственной пошлине». Величина государственной пошлины зависит от характера цены иска и его цены. Г осударственная пошлина по делам, рассматриваемым в арбитражных судах, с исковых заявлений имущественного характера составляет: 5% от цены иска, но не менее одного МРОТ при цене иска до 10 000 руб.;

500 руб. + 4% от суммы свыше 10 000 руб. при цене иска от 10 000 руб. до 50 000 руб.;

2100 руб. + 3% от суммы свыше 50 000 руб. при цене иска от 50 000 руб. до 100 000 руб.;

3600 руб. + 2% от суммы свыше 100 000 руб. при цене иска от 100 000 руб. до 500 000 руб.;

11 600 руб. + 1% от суммы свыше 500 000 руб. при цене иска от 500 000 руб. до 1 000 000 руб.;

16 600 руб. + 0,5% от суммы свыше 1 000 000 руб., но не свыше 1000 МРОТ при цене иска свыше 1 000 000 руб.

Государственная пошлина с остальных исковых заявлений или заявлений, рассматриваемых в арбитражных судах, устанавливается кратной минимальному размеру оплаты труда. Максимальная её величина – 20 МРОТ установлена по исковым заявлениям по спорам, возникающим при заключении, изменении или расторжении договоров, и по спорам о признании сделок недействительными.

С апелляционных и кассационных жалоб на решения и постановления арбитражного суда, а также на определения о прекращении производства по делу, об оставлении иска без рассмотрения, о наложении судебных штрафов, о выдаче исполнительного листа на принудительное исполнение решений третейского суда и об отказе в выдаче исполнительного листа государственная пошлина взимается в размере 50% от размера государственной пошлины, взимаемой при подаче искового заявления неимущественного характера, а по спорам имущественного характера - от размера государственной пошлины, исчисленной исходя из оспариваемой заявителем суммы (п. 2 ст. 4 закона № 2005-1).

Размер государственной пошлины при подаче иска в суд общей юрисдикции установлен пунктом 1 статьи 4 закона о государственной пошлине.

Бухгалтерский учет судебных издержек

Судебные издержки принимаются к бухгалтерскому учету, если они присуждены (имеется решение суда), а также фактически оплачены. Исходя из этого первичными документами, на основании которых производится принятие к учету арбитражных расходов и судебных издержек, являются:- решение суда (арбитражного или общей юрисдикции) с указанными в нем суммами расходов;

- платежные поручения, подтверждающие факт перечисления указанных расходов.

- 1000 руб. - оплата услуг стороннего юриста по составлению искового заявления;

- услуги нотариуса - 1000 руб.;

- госпошлина – 500 руб. (10 000 руб. х 5%).

В бухгалтерском учете истца (ООО «Альфа») производятся следующие записи:

Дебет 91-2 Кредит 76

- 2000 руб. (1000 + 1000) - отражены расходы, связанные с рассмотрением дела в суде;

Дебет 91-2 Кредит 68

- 500 руб. - начислена госпошлина, связанная с участием организации в суде;

Дебет 68 Кредит 51

- 500 руб. - перечислена госпошлина в бюджет;

Дебет 76 Кредит 51

- 2000 руб. - оплачены услуги юриста и нотариуса;

Дебет 51 Кредит 76-2

- 10 000 руб. - поступила суммовая разница от ООО «Бета» по решению суда;

Дебет 51 Кредит 91-1

- 2500 руб. - получено возмещение судебных расходов от ООО «Бета».

Ответчик, ООО «Бета» для участия в судебном процессе воспользовалось услугами адвоката, стоимость которых составила 3000 руб. После вынесения соответствующего решения суда в бухгалтерском учете ответчика производятся следующие записи:

Дебет 76-2 Кредит 51

10 000 руб. – перечислена суммовая разница по решению суда;

Дебет 91-2 Кредит 51

2500 руб. – возмещены судебные расходы ООО «Альфа» по решению суда;

Дебет 76 Кредит 51

3000 руб. - оплачены услуги адвоката.

_____________________

Конец примера 1

В ходе судебного процесса может возникнуть необходимость в привлечении свидетелей и экспертов. Если свидетели или эксперты привлекаются по просьбе истца или ответчика, то на депозитный счет суда вносится определённая сумма, необходимая для оплаты проезда, жилья и суточных вызываемых лиц. Если ходатайство исходило от обеих сторон, то необходимые средства вносятся на депозитный счет в равных долях. При привлечении же экспертов судом расходы, связанные с их привлечением, оплачиваются за счет средств федерального бюджета.

Пример 2 Используем данные примера 1. В ходе судебного рассмотрения от ООО «Бета» поступило ходатайство о привлечении в качестве свидетеля представителя ООО «Гамма», выступающего в договоре с ООО «Альфа» в качестве субподрядчика. Расходы организации, связанные с вызовом свидетеля, составили 5000 руб. ООО «Бета» также направило ходатайство о привлечении эксперта. Расходы, связанные с вызовом эксперта, составили 7000 руб.

В бухгалтерском учете ООО «Бета», помимо вышеприведенных записей, добавляются следующие проводки:

Дебет 91-2 Кредит 76

- 7000 руб. - отражены расходы, связанные с вызовом эксперта;

Дебет 76 Кредит 51

- 5000 руб. - внесена на депозитный счет суда сумма на оплату вызова свидетелей.

______________________________

Конец примера 2

Учёт уплаты штрафов, пеней, неустоек

Суд может вынести решение об уплате организацией штрафных санкций, пеней, неустоек. Эти выплаты относят к внереализационным расходам. Суммы признанных или присуждённых судом пеней, штрафов, неустоек, начисленных за нарушение условий хозяйственных договоров, в бухгалтерском учете отражаются записью:Дебет 91-2 Кредит 76-2

- начислены суммы пеней, штрафов, неустоек за нарушение условий хозяйственных договоров.

Если величина штрафа, пеней или неустойки довольно значительная, то организации можете создать резерв под условные обязательства. В бухгалтерском учёте данная операция будет выглядеть следующим образом:

Дебет 91-2 Кредит 96

- создан резерв под условные обязательство: требование покупателя заплатить штрафные санкции за нарушение сроков поставки товара.

Следует отметить, что создание финансового резерва может быть проведено в отношении споров, разрешаемых как в судебном, так и во внесудебном порядке.

Пример 3 В ноябре 2003 года налоговые органы провели выездную проверку деятельности организации. В результате ими было принято решение о доначислении налога на прибыль в размере 100 000 руб. По оценке экспертов организации сумма налога, подлежащего доначислению, составляет только 50 000 руб. В конце года руководством организации было принято решение о создании резерва под условное обязательство в размере 50 000 руб. По состоянию на 31 декабря 2003 года остаток по счёту 99 (кредит) составил 150 000 руб.

Вопрос о доначислении налога на прибыль был окончательно урегулирован 30 марта 2004 года. При этом величина налога составила 70 000 (20 000) руб.

Дебет 99 Кредит 96

- 50 000 руб. – создан резерв под вероятную сумму доплаты по налогу на прибыль;

Дебет 99 Кредит 84

- 100 000 руб. (150 000 – 50 000) – списана чистая прибыль от хозяйственной деятельности организации в 2003 году.

вариант 1 – сумма налога 70 000 руб.:

Дебет 96 Кредит 68

- 50 000 руб. – использован резерв, созданный для доплаты по налогу на прибыль;

Дебет 99 Кредит 68

- 20 000 руб. – доначислена разница между предполагаемой и фактической суммой доплаты по налогу на прибыль;

Дебет 68 Кредит 51

- 70 000 руб. – перечислена в бюджет доплата по налогу на прибыль.

Вариант 2 – сумма налога 20 000 руб.:

Дебет 96 Кредит 68

- 20 000 руб. – использован частично созданный резерв под условное обязательство;

Дебет 68 Кредит 51

- 20 000 руб. – перечислена в бюджет доплата по налогу на прибыль;

Дебет 96 Кредит 91-1

- 30 000 руб. – списана неиспользованная часть резерва под условное обязательство.

_____________________

Конец примера 3

В налогом учете при исчислении налога на прибыль судебные расходы, если рассматриваемые дела связаны с производственной деятельностью организации, включаются в расходы, уменьшающие полученные доходы: расходы на госпошлину относятся к прочим расходам (подп. 1 п. 1 ст. 264 НК), иные судебные расходы, а также арбитражные сборы включаются во внереализационные расходы (подп. 10 п. 1 ст. 265 НК РФ). При этом они учитываются независимо от статуса стороны в деле (истец или ответчик) и вне зависимости от исхода дела.

Расходы на юридические услуги, в том числе на адвоката, и услуги нотариуса (в размере установленных тарифов) организация может отнести к прочим расходам (подп. 14 и 16 п. 1 ст. 264 НК РФ).

Доходы же в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба признаются внереализационными (п. 3 ст. 250 НК РФ).

В налоговом учете в перечне возможных создаваемых резервов резерв под условное обязательство отсутствует. Поэтому учитываемая в бухгалтерском учете величина этого резерва вызовет образование вычитаемой временной разницы. А это, в свою очередь, приведет к обязанности начислить отложенный налоговый актив (п. 11 и 14 ПБУ 18/02 «Учет расчетов по налогу на прибыль»; утв. приказом Минфина России от 19.11.02 № 114н).

Пример 4 Несколько изменим условие примера 3. В ноябре 2003 года поступает претензия от покупателя продукции на сумму 100 000 руб. Эксперты организации оценили, что покупателю придется перечислить 50 000 руб. На эту величину в конце года создается резерв под условное обязательство. В марте суд обязал организацию перечислить покупателю 70 000 руб.

В бухгалтерском учёте проведённые операции отражаются следующим образом.

Дебет 91-2 Кредит 96

- 50 000 руб. – создан резерв под вероятную сумму претензии;

Дебет 09 Кредит 68

- 12 000 руб. (50 000 руб. х 24%) – начислен отложенный налоговый актив.

Дебет 96 Кредит 76-2

- 50 000 руб. – использован резерв, созданный под условное обязательство;

Дебет 91-2 Кредит 76-2

- 20 000 руб. – доначислена разница между предполагаемой и фактической суммой претензии, установленной судом;

Дебет 68 Кредит 09

- 12 000 руб. – списана величина отложенного налогового актива;

Дебет 76-2 Кредит 51

- 70 000 руб. – перечислена сумма по претензии покупателя, установленная судом.

__________________________